PENSÃO ALIMENTÍCIA

Tratamento Fiscal

Sumário

1. Introdução;

2. Valor da Pensão Fixada em Percentual Sobre o Rendimento Líquido Mensal;

3. Tratamento na Declaração de Ajuste Anual de Quem Paga Pensão Alimentícia;

4. Tratamento Fiscal no Beneficiário do Rendimento;

4.1 - Tributação Mensal no Carnê-Leão;

4.2 - Tratamento na Declaração de Ajuste Anual do Beneficiário;

5. Fonte Pagadora Não Responsável Pelo Desconto da Pensão.

1. INTRODUÇÃO

A pensão alimentícia é a importância que, nos casos previstos na Lei Civil, uma pessoa deve pagar, periodicamente, ao ex-cônjuge ou a parentes, para prover a subsistência desses, segundo as possibilidades do prestador e as necessidades do beneficiário.

Os alimentos provisionais são as importâncias que o juiz determina que sejam pagas de forma provisória pelo alimentante para a manutenção do alimentado durante o processo judicial de separação, divórcio ou anulação de casamento.

Nos itens a seguir abordaremos as normas e procedimentos para cálculo do valor da pensão alimentícia com base nos arts. 101 a 103 da Instrução Normativa RFB nº 1.500/2014 e nos arts. 72, 709 do Decreto nº 9.580/2018 (RIR/2018) e outras fontes citadas no texto.

Observação: a matéria foi publicada no boletim de acordo com a legislação vigente à época de sua publicação, estando sujeita a sofrer alterações posteriores a publicação em nosso site.

2. VALOR DA PENSÃO FIXADA EM PERCENTUAL SOBRE O RENDIMENTO LÍQUIDO MENSAL

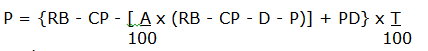

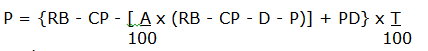

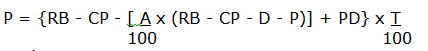

Quando o valor da pensão for fixado em percentual aplicável sobre o rendimento líquido mensal, a fonte pagadora deverá, para obter o valor correto da pensão a ser

paga, utilizar a seguinte fórmula:

Onde:

P = valor da pensão a ser paga;

RB = rendimento bruto;

CP = Contribuição Previdenciária;

A = alíquota da faixa da tabela progressiva a que pertencer o rendimento bruto;

D = dedução de dependentes, caso o contribuinte tenha outros dependentes sob sua guarda, que não o beneficiário da pensão;

PD = parcela a deduzir correspondente à faixa da base de cálculo (da tabela progressiva) a que pertencer o rendimento bruto;

T = percentagem da pensão alimentícia fixada pelo juiz.

Exemplo:

Considerando-se que no mês de Setembro/2022 um funcionário percebeu um salário de R$ 8.000,00 e tenha sido condenado, consoante normas do direito de família, ao pagamento de pensão alimentícia, cujo valor foi fixado judicialmente em 30% do rendimento líquido do mês.

Rendimento bruto ........................................... R$ 8.000,00

INSS descontado até o teto (vide cálculo abaixo).....R$ 828,39

Dependente (1) ............................................... .R$ 189,59

Forma de Cálculo do INSS:

De acordo com a Portaria Interministerial MTB/ME nº 12, de 17 de janeiro de 2022-DOU de 20.01.2022, as tabelas da previdência a partir de 1º de janeiro de 2022 será:

SALÁRIO-DE-CONTRIBUIÇÃO (R$) |

ALÍQUOTA PROGRESSIVA PARA FINS DE RECOLHIMENTO AO INSS |

até 1.212,00 |

7,5% |

de 1,212,01 até 2.427,35 |

9% |

de 2.427,36 até 3.641,03 |

12 % |

de 3.641,04 até 7.087,22 |

14% |

O salário bruto do trabalhador corresponde a R$ 8.000,00, o qual terá um desconto de R$ 828,39 de contribuição previdenciária, de acordo com a tabela acima (progressiva), conforme abaixo:

- Primeira faixa será aplicada a alíquota de 7,5% sobre o valor de R$ 1.212,00;

- Segunda faixa será considerado o valor de R$ 1.215,35 (R$ 2.427,35 - R$ 1.212,00) e sobre este valor será aplicada a alíquota de 9%;

- Terceira faixa será considerado o valor remanescente de R$ 1.213,68 (R$ 3.641,03 – R$ 1.212,00 – R$ 1.215,35) e sobre este, será aplicada a alíquota de 12%;

- Quarta faixa será considerado o valor remanescente de R$ 3.446,19 (R$ 7.087,22

– R$ 1.212,00 – R$ 1.215,35 – R$ 1.213,68) e sobre este, será aplicada a alíquota de 14%.

Então, temos:

R$ 1.212,00 x 7,5% = R$ 90,90

R$ 1.215,35 x 9% = R$ 109,38

R$ 1.213,68 x 12% = R$ 145,64

R$ 3.446,19 x 14% = R$ 482,47

Somando os resultados acima, chega-se ao valor de R$ 828,39. Este será o valor de desconto em Setembro de 2022, conforme exemplo apresentado.

Alíquota da faixa a que pertence o rendimento bruto da tabela progressiva: 27,5%

Parcela a deduzir da tabela progressiva correspondente à faixa a que pertence o rendimento bruto R$ 869,36

a) cálculo do valor da pensão alimentícia a ser paga, mediante aplicação da fórmula:

P = 8.000,00 – 828,39 - [ 27,5 x (8.000,00 – 828,39 – 100

189,59 - P)] + 869,36} x 30 100

P = {8.000,00 – 828,39 - [0,275 x (6.982,02 - P)] + 869,36} x 0,30

P = {7.171,61 - [1.920,06 – 0,275P] + 869,36} x 0,30

P = {7.171,61 – 1.920,06 + 0,275P + 869,36} x 0,30

P = {6.120,91 + 0,275P} x 0,30

P = 1.836,27 + 0,0825P

P – 0,0825P = 1.836,27

0,9175P = 1.836,27 = 1.836,27 : 0,9175

P = 2.001,38

b) cálculo do Imposto de Renda:

Rendimento bruto ............................................ R$ 8.000,00

(-) INSS ........................................................... R$ 828,39

(-) 01 dependente ........................................... R$ 189,59

(-) Pensão alimentícia ..................................... R$ 2.001,38

(=) Base de cálculo ......................................... R$ 4.980,64

(X) 27,5% da tabela progressiva .................... R$ 1.369,68

(-) Parcela a deduzir da tabela progressiva.... R$ 869,36

(=) Imposto de Renda .................................... R$ 500,32

Ressalta-se que se o rendimento bruto (RB) deduzido do valor relativo a dependentes da Contribuição Previdenciária e da pensão alimentícia resultar em valor pertencente à faixa inferior da tabela progressiva, o cálculo deverá ser refeito, utilizando-se a alíquota e a parcela a deduzir correspondentes à faixa a que pertence o rendimento bruto (RB).

c) comprovação do valor da pensão alimentícia:

Rendimento bruto ........................................... R$ 8.000,00

(-) INSS descontado ....................................... R$ 828,39

(-) IRRF .......................................................... R$ 500,32

(=) rendimento líquido ..................................... R$ 6.671,29

(X) percentual fixado da pensão .................... R$ 30%

(=) valor da pensão alimentícia ...................... R$ 2.001,38

3. TRATAMENTO NA DECLARAÇÃO DE AJUSTE ANUAL DE QUEM PAGA PENSÃO ALIMENTÍCIA

A dedução de pensão alimentícia na Declaração de Ajuste Anual somente é permitida quando o contribuinte declarar no modelo completo, uma vez que no simplificado o desconto de 20% (vinte por cento) dos rendimentos substitui todas as deduções admitidas na Legislação, observando-se que (Art. 72, inc. II, alínea “a”, da Instrução Normativa RFB nº 1.500/2014):

a) na Declaração de Ajuste Anual não poderá ser utilizada a dedução de pensão alimentícia cumulativamente com a dedução de dependentes relativamente à mesma pessoa, exceto na hipótese de mudança da relação de dependência no ano-calendário;

b) o contribuinte que pagar a pensão alimentícia e apresentar a declaração no modelo completo deverá informar o beneficiário e o valor pago na Relação de Pagamentos e Doações efetuadas;

c) o valor deduzido fica sujeito à comprovação, mediante recibo que identifique o beneficiário ou por meio de cópia de cheque nominativo emitido em nome do beneficiário da pensão.

4. TRATAMENTO FISCAL NO BENEFICIÁRIO DO RENDIMENTO

4.1 - Tributação Mensal no Carnê-Leão

As importâncias recebidas a título de pensão alimentícia, inclusive alimentos provisionais, em cumprimento de acordo ou decisão judicial, sujeitam-se à tributação mensal na forma do carnê-leão (Art. 118 do RIR/2018 e inc. IV do art. 53 da IN RFB nº 1.500/2014).

4.2 - Tratamento na Declaração de Ajuste Anual do Beneficiário

As importâncias recebidas a título de pensão alimentícia, inclusive alimentos provisionais, em cumprimento de acordo ou decisão judicial, comporão os rendimentos tributáveis na Declaração de Ajuste Anual, qualquer que seja o modelo adotado pelo contribuinte: completo ou simplificado.

No caso de pensão alimentícia recebida por menores ou por incapazes, a apresentação da Declaração de Ajuste e o pagamento do imposto devido é de responsabilidade da pessoa sob cuja guarda estiver o beneficiário da pensão (Art. 4º do RIR/2018).

Quando a decisão ou acordo judicial especificar os beneficiários da pensão alimentícia, o responsável pela guarda do menor poderá, opcionalmente (§ único do art. 4º do RIR/2018):

a) apresentar a declaração em nome de cada um deles, separadamente, sob CPF próprio; ou

b) incluir as importâncias recebidas pelos filhos em sua declaração e considerá-los como dependentes.

5. FONTE PAGADORA NÃO RESPONSÁVEL PELO DESCONTO DA PENSÃO

Quando a fonte pagadora não for responsável pelo desconto da pensão, o valor mensal pago pode ser considerado para fins de determinação da base de cálculo sujeita ao imposto na fonte, desde que o alimentante forneça à fonte pagadora o comprovante do pagamento, observado o seguinte:

a) o valor da pensão alimentícia não utilizado como dedução, no próprio mês de seu pagamento, poderá ser deduzido no mês subsequente;

b) em relação às despesas de educação e médicas dos alimentandos, pagas pelo alimentante, deve-se observar o disposto no § 1º do art. 91 e no art. 99 da IN RFB nº 1.500/2014.

Fundamentos Legais: Os citados no texto.