PARCELAMENTO ESPECIAL PERT-SAÚDE

Procedimentos de Adesão

Sumário

1. Introdução;

2. Débitos Que Podem Ser Parcelados;

3. Forma de Pagamento Dos Débitos;

4. Adesão ao Pert-Saúde;

4.1 – Exigências ao Aderir ao Pert-Saúde;

4.2 – Deferimento do Pedido;

4.3 – Indeferimento do Pedido;

5. Consolidação, Quantidade e Valor Das Parcelas;

5.1 – Valor Das Parcelas;

5.2 – Correção Das Parcelas;

5.3 – Prazo e Meio de Pagamento Das Parcelas;

6. Débitos em Discussão Administrativa ou Judicial;

6.1 – Depósitos Vinculados Aos Débitos;

7. Desistência de Parcelamentos Anteriores em Curso;

8. Exclusão do Pert-Saúde;

8.1 – Devedor Excluído do Pert-Saúde;

8.3 – Entidade Excluída do Pert-Saúde – Manifestação de Inconformidade;

9. Vedações e Exclusões Não Aplicadas ao Pert-Saúde;

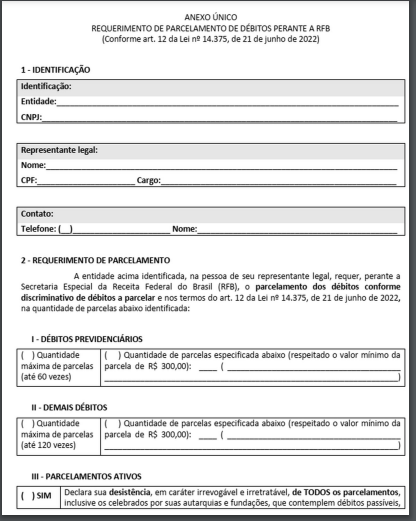

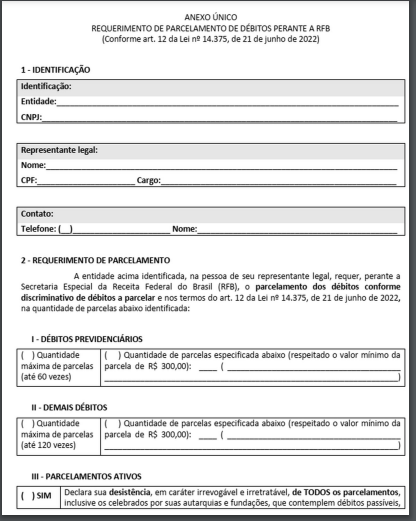

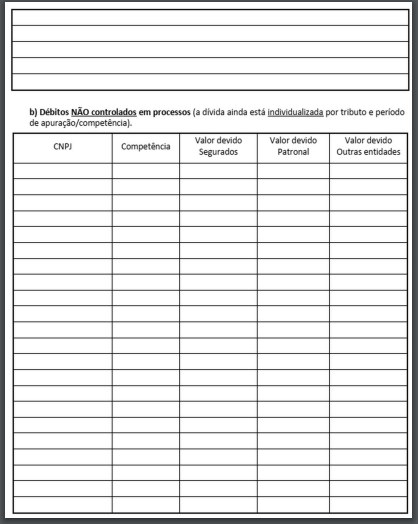

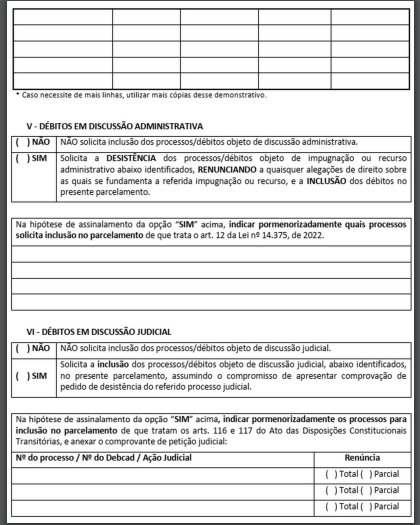

10. Anexo Único.

1. INTRODUÇÃO

Através do art. 12 da Lei nº 14.375/2022 foi instituído, na Secretaria da Receita Federal do Brasil e na Procuradoria-Geral da Fazenda Nacional, o Programa Especial de Regularização Tributária para as santas casas, os hospitais e as entidades beneficentes que atuam na área da saúde, portadoras da certificação prevista na Lei Complementar nº 187, de 16 de dezembro de 2021.

A Secretaria da Receita Federal do Brasil através da Instrução Normativa RFB nº 2099, de 28 de Julho de 2022 (Dou de 29.07.2022) regulamentou o Programa Especial de Regularização Tributária para as santas casas, os hospitais e as entidades beneficentes que atuam na área da saúde, instituído pelo art. 12 da Lei nº 14.375, de 21 de junho de 2022.

A revisão dos débitos consolidados no âmbito do Pert-Saúde será efetuada pela RFB, a pedido da entidade ou de ofício, e importará recálculo de todas as parcelas devidas.

A inclusão de débitos no Pert-Saúde não implica novação de dívida e independe de apresentação de garantia.

Aplica-se ao Pert-Saúde o disposto no caput e nos §§ 2º e 3º do art. 11, no art. 12 e no inciso IX do caput do art. 14 da Lei nº 10.522, de 19 de julho de 2002.

Nos itens a seguir trataremos sobre os procedimentos para requerimento do Pert-Saúde de débitos administrados pela RFB.

Observação: a matéria foi publicada no boletim de acordo com a legislação vigente à época de sua publicação, estando sujeita a sofrer alterações posteriores a publicação em nosso site.

2. DÉBITOS QUE PODEM SER PARCELADOS

Poderá ser incluídos no Pert-Saúde débitos tributários vencidos até 30 de abril de 2022, inclusive débitos objeto de parcelamentos anteriores rescindidos ou ativos, em discussão administrativa ou judicial ou provenientes de lançamento de ofício, devidos pelas santas casas, pelos hospitais e pelas entidades beneficentes que atuam na área da saúde, pelos quais respondam na condição de contribuinte ou responsável.

As santas casas, os hospitais e as entidades beneficentes deverão ser portadoras da certificação prevista na Lei Complementar nº 187, de 16 de dezembro de 2021.

Não poderão ser incluídos no programa tributos devidos por pessoa jurídica com falência decretada ou por pessoa física com insolvência civil decretada.

3. FORMA DE PAGAMENTO DOS DÉBITOS

O pagamento dos débitos consolidados, incluídos no Pert-Saúde, poderá ser feito:

a) para os débitos de natureza previdenciária recolhidos em Guia da Previdência Social (GPS) ou em Documento de Arrecadação de Receitas Federais (Darf), em até 60 (sessenta) parcelas mensais e sucessivas; e

b) para os demais débitos, em até 120 (cento e vinte) parcelas mensais e sucessivas.

Consideram-se débitos de natureza previdenciária os relativos às contribuições sociais a que se referem às alíneas "a" e "c" do parágrafo único do art. 11 da Lei nº 8.212, de 24 de julho de 1991, inclusive os decorrentes do descumprimento de obrigação acessória, e os relativos às contribuições devidas por lei a terceiros, assim considerados outras entidades ou fundos.

4. ADESÃO AO PERT-SAÚDE

A adesão ao Pert-Saúde poderá ser feita mediante requerimento a ser protocolado até o dia 22 de agosto de 2022, exclusivamente no site da RFB na Internet, no endereço ”https://www.gov.br/receitafederal”, no Portal do Centro Virtual de Atendimento (Portal e-CAC).

No ato do pedido de adesão a entidade deverá:

a) indicar os débitos a serem incluídos no Pert-Saúde, mediante preenchimento do requerimento constante do Anexo Único (vide item 10); e

b) apresentar os seguintes documentos:

b.1) pedido de desistência de impugnações ou recursos administrativos em trâmite na RFB, com renúncia a quaisquer alegações de direito sobre as quais eles se fundam; e

b.2) cópia da petição de desistência de ações judiciais que tenham por objeto débitos a serem incluídos no Pert-Saúde, da qual deverá constar o pedido de extinção do processo com resolução do mérito, nos termos da alínea "c" do inciso III do caput do art. 487 da Lei nº 13.105, de 16 de março de 2015 - Código de Processo Civil (CPC).

Em caso de atraso na consolidação dos débitos indicados pelo contribuinte ou de não disponibilização de débitos no sistema para inclusão no programa, fica resguardado o direito do contribuinte à quitação dos débitos apontados para o parcelamento, nas mesmas condições de sua adesão original.

O requerimento deverá ser formulado em nome do estabelecimento matriz, pelo responsável perante o Cadastro Nacional da Pessoa Jurídica (CNPJ).

Caso os atos constitutivos da pessoa jurídica estejam baixados, o requerimento poderá ser feito em seu nome, mediante solicitação do titular ou de um dos sócios.

4.1 – Exigências ao Aderir ao Pert-Saúde

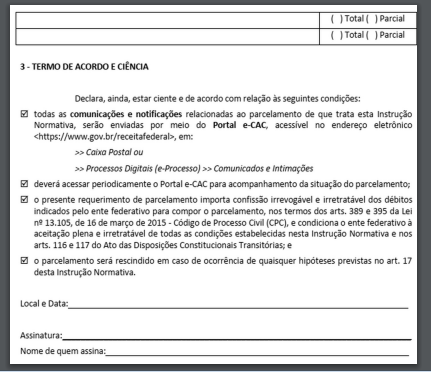

O pedido de adesão ao Pert-Saúde implica:

a) a confissão irrevogável e irretratável dos débitos indicados pela entidade na condição de contribuinte ou responsável, nos termos dos arts. 389 e 395 do CPC;

b) a aceitação plena e irretratável das condições estabelecidas nesta Instrução Normativa e no art. 12 da Lei nº 14.375, de 2022, pelas quais a entidade responde na condição de contribuinte ou responsável;

c) o dever de pagar regularmente as parcelas dos débitos consolidados incluídos no Pert-Saúde e dos demais débitos vencidos após 30 de abril de 2022 inscritos ou não em Dívida Ativa da União (DAU);

d) a adoção de Domicílio Tributário Eletrônico (DTE), para fins de recebimento de notificações, intimações ou informações de seu interesse;

e) o dever da entidade de acessar periodicamente o Portal e-CAC para acompanhamento da situação do parcelamento e emissão de documento de arrecadação para pagamento das parcelas; e

f) a declaração da entidade, sob as penas da lei, de ser portadora da certificação prevista na a) Lei Complementar nº 187, de 2021.

4.2 – Deferimento do Pedido

O deferimento do pedido de adesão ao Pert-Saúde é condicionado ao pagamento do valor do débito à vista ou da primeira parcela, que deverá ocorrer até o último dia útil do mês do requerimento, e implica:

a) a suspensão da exigibilidade do crédito, nos termos do inciso VI do art. 151 da Lei nº 5.172, de 25 de outubro de 1966 - Código Tributário Nacional (CTN);

b) a suspensão de restrições lançadas em nome da entidade no Cadastro Informativo de Créditos não Quitados do Setor Público Federal (Cadin), quando se referir ao débito objeto do registro; e

c) a obrigação de manter a certificação prevista na Lei Complementar nº 187, de 2021, durante a vigência do parcelamento.

4.3 – Indeferimento do Pedido

Em caso de indeferimento do pedido de adesão, a entidade poderá apresentar o recurso administrativo previsto na Lei nº 9.784, de 29 de janeiro de 1999, que deverá ser protocolado por meio do Portal e-CAC, no prazo de até 10 (dez) dias, contado da data da ciência da notificação.

5. CONSOLIDAÇÃO, QUANTIDADE E VALOR DAS PARCELAS

A dívida a ser incluída no Pert-Saúde deverá ser consolidada com base na data da protocolização do requerimento de adesão e resultará da soma do principal, dos juros de mora e das multas de mora, de ofício e isoladas.

Enquanto a dívida não for consolidada, o sujeito passivo deverá calcular e recolher o valor à vista ou o valor equivalente ao montante dos débitos objeto do parcelamento dividido pelo número de prestações pretendidas.

A consolidação abrangerá a totalidade dos débitos indicados pela entidade no pedido de adesão ao Pert-Saúde, vedado o desmembramento para tal fim.

5.1 – Valor Das Parcelas

O valor de cada parcela será obtido mediante a divisão do valor da dívida consolidada pelo número de parcelas contratadas e não poderá ser inferior a R$ 300,00 (trezentos reais).

5.2 – Correção Das Parcelas

O valor de cada parcela mensal, inclusive da parcela mínima, será acrescido:

a) de juros equivalentes à taxa referencial do Sistema Especial de Liquidação e de Custódia (Selic) para títulos federais, acumulada mensalmente, calculados a partir do mês subsequente ao da consolidação até o mês anterior ao do pagamento; e

b) de 1% (um por cento), relativo ao mês em que o pagamento for efetuado.

5.3 – Prazo e Meio de Pagamento Das Parcelas

O pagamento das parcelas deverá ser efetuado somente por meio de:

a) GPS, no código de receita 4103, para o parcelamento de débitos previdenciários não apresentados por meio de Declaração de Débitos e Créditos Tributários Federais Previdenciários e de Outras Entidades e Fundos (DCTFWeb); ou

b) Darf, no código de receita 6070, para parcelamento de débitos previdenciários apresentados por meio de DCTFWeb e demais débitos.

As parcelas deverão ser pagas até o último dia útil de cada mês e, caso este ocorra em feriado municipal ou estadual, até o dia útil imediatamente anterior.

6. DÉBITOS EM DISCUSSÃO ADMINISTRATIVA OU JUDICIAL

Para inclusão no Pert-Saúde de débitos que se encontrem em discussão administrativa ou judicial, a entidade deverá, no ato do pedido de adesão, apresentar os documentos referidos nas letras “b”, “b.1” e “b.2” do item 4 que comprovem:

a) no caso de débitos em discussão administrativa, a desistência das impugnações ou dos recursos administrativos que tenham por objeto débitos a serem incluídos no Pert-Saúde em trâmite na RFB, com renúncia a quaisquer alegações de direito sobre as quais eles se fundam; e

b) no caso de débitos em discussão judicial, a desistência das ações judiciais, mediante requerimento de extinção do processo com resolução do mérito, nos termos da alínea "c" do inciso III do caput do art. 487 do CPC.

A comprovação da efetiva extinção do processo deverá ser feita no Portal e-CAC até o último dia útil do mês de agosto de 2022, mediante a apresentação de certidão que ateste a situação das referidas ações, expedida pelo cartório judicial do fórum onde tramita a ação.

A desistência parcial de impugnação ou de recursos administrativos interpostos ou de ação judicial proposta somente será considerada se os débitos que permanecerem em discussão forem distintos dos débitos incluídos no Pert-Saúde.

A desistência e a renúncia eximem o autor da ação do pagamento de honorários, inclusive dos previstos no art. 90 do CPC.

6.1 – Depósitos Vinculados Aos Débitos

Os depósitos vinculados aos débitos a serem pagos ou parcelados na forma prevista no Pert-Saúde serão automaticamente transformados em pagamento definitivo ou convertidos em renda em favor da União até o montante necessário para apropriação aos débitos objeto do litígio, em relação aos quais houve desistência ou renúncia na forma comentada no item 6, inclusive aos débitos referentes ao mesmo litígio e para os quais não tenha sido efetuado depósito ou que este tenha sido insuficiente para sua quitação, observado o seguinte:

a) depois da apropriação:

a.1) a entidade optante pelo Pert-Saúde poderá requerer o levantamento do saldo remanescente, se houver, desde que não haja outro débito exigível; e

a.2) caso subsistam débitos não liquidados pelo depósito, em relação aos quais houve desistência ou renúncia, o saldo devedor poderá ser liquidado na forma prevista neste trabalho.

b) o disposto neste subitem aplica-se:

b.1) somente aos débitos em relação aos quais a entidade tenha desistido da ação judicial proposta ou da interposição de impugnação ou de recurso e renunciado a qualquer alegação de direito sobre o qual se fundamenta a ação; e

b.2) a valores oriundos de constrição judicial depositados na conta única do Tesouro Nacional, na forma prevista na Lei nº 9.703, de 17 de novembro de 1998, até a data da publicação da Lei Complementar nº 193, de 17 de março de 2022.

7. DESISTÊNCIA DE PARCELAMENTOS ANTERIORES EM CURSO

A entidade que pretenda incluir no Pert-Saúde saldos remanescentes de outros parcelamentos em curso deverá, previamente à adesão:

a) formalizar a desistência dos referidos parcelamentos exclusivamente no endereço eletrônico citado no item 4; e

b) indicar os débitos para inclusão no Pert-Saúde, na forma prevista no item 4.

A desistência dos parcelamentos anteriores:

a) deverá ser formalizada isoladamente em relação a cada modalidade de parcelamento do qual a entidade pretenda desistir;

b) abrangerá, obrigatoriamente, todos os débitos consolidados na respectiva modalidade de parcelamento; e

c) implicará imediata rescisão dos acordos de parcelamentos dos quais a entidade desistiu, hipótese em que esta será considerada automaticamente notificada das respectivas extinções, dispensada qualquer outra formalidade.

Caso os pedidos de adesão ao Pert-Saúde sejam indeferidos, cancelados ou não produzam efeitos, ou haja exclusão do devedor do referido programa, os parcelamentos rescindidos não serão restabelecidos.

Os saldos devedores não passíveis de inclusão no Pert-Saúde, ainda que provenientes de parcelamentos rescindidos, poderão ser parcelados na forma prevista na Instrução Normativa RFB nº 1.508, de 4 de novembro de 2014, observadas as vedações por ela estabelecidas.

8. EXCLUSÃO DO PERT-SAÚDE

Implicará a exclusão do devedor do Pert-Saúde e a exigência imediata do pagamento dos débitos confessados pela entidade e ainda não pagos:

a) a falta de pagamento de 3 (três) parcelas consecutivas ou de 6 (seis) alternadas;

b) o atraso em mais de 60 (sessenta) dias no pagamento de 1 (uma) parcela, se todas as demais estiverem pagas;

c) a constatação de qualquer ato tendente ao esvaziamento patrimonial da entidade como forma de fraudar o cumprimento do parcelamento;

d) a decretação de falência ou a extinção, pela liquidação, da pessoa jurídica aderente;

e) a concessão de medida cautelar fiscal em desfavor da entidade aderente, nos termos da Lei nº 8.397, de 6 de janeiro de 1992;

f) a declaração de suspensão ou de inaptidão da inscrição no CNPJ, nos termos dos arts. 80 e 81 da Lei nº 9.430, de 27 de dezembro de 1996, respectivamente;

g) o não cumprimento regular, por 3 (três) meses consecutivos ou por 6 (seis) meses alternados, das obrigações para com o Fundo de Garantia do Tempo de Serviço (FGTS);

h) a não regularização, em até 30 (trinta) dias, de débitos vencidos após 30 de abril de 2022, inscritos ou não em DAU; e

i) a falta ou irregularidade na certificação da entidade beneficente, nos termos da Lei Complementar nº 187, de 2021.

É considerada inadimplida a parcela parcialmente paga.

Não configura inadimplência o atraso em até 30 (trinta) dias no pagamento das parcelas.

8.1 – Devedor Excluído do Pert-Saúde

Na hipótese de exclusão do devedor do Pert-Saúde:

a) será efetuada a apuração do valor original do débito, com a incidência dos acréscimos legais, até a data da rescisão; e

b) serão deduzidas do valor referido na letra “a” acima as parcelas pagas em espécie, com acréscimos legais até a data da rescisão.

8.3 – Entidade Excluída do Pert-Saúde – Manifestação de Inconformidade

A exclusão do Pert-Saúde será precedida de notificação à entidade, a qual poderá, no prazo de 10 (dez) dias, contado da data da ciência, apresentar manifestação de inconformidade exclusivamente por meio do Portal e-CAC, que será submetida ao rito estabelecido nos arts. 56 a 59 da Lei nº 9.784, de 1999, observado o seguinte:

a) da decisão que apreciar a manifestação de inconformidade, a entidade poderá interpor recurso administrativo, na forma prevista na Lei nº 9.784, de 1999, a ser protocolado exclusivamente por meio do Portal e-CAC, no prazo de 10 (dez) dias, contado da data da ciência da notificação;

b) a manifestação de inconformidade e o recurso administrativo terão efeito suspensivo;

c) enquanto a manifestação de inconformidade ou o recurso administrativo estiverem pendentes de apreciação a entidade deverá continuar a recolher as parcelas devidas;

d) as notificações serão realizadas exclusivamente por meio do DTE, e caberá à entidade interessada acompanhar suas tramitações;

e) a decisão que negar provimento ao recurso será proferida em caráter definitivo na esfera administrativa;

f) a exclusão do devedor do Pert-Saúde produzirá efeitos a partir do dia seguinte à data da ciência da decisão que negar provimento ao recurso.

9. VEDAÇÕES E EXCLUSÕES NÃO APLICADAS AO PERT-SAÚDE

Não se aplica ao Pert-Saúde as vedações e exclusões previstas nos seguintes dispositivos:

a) art. 15 da Lei nº 9.311, de 24 de outubro de 1996 (CPMF);

b) § 1º do art. 3º da Lei nº 9.964, de 10 de abril de 2000 (REFIS);

c) § 10 do art. 1º da Lei nº 10.684, de 30 de maio de 2003 (PAES); e

d) inciso IV do § 4º do art. 1º da Lei nº 13.496, de 24 de outubro de 2017 (PERT).

10. ANEXO ÚNICO

Fundamentos Legais: os citados no texto.