AMOSTRAS GRÁTIS

Disposições Fiscais

Sumário

1. INTRODUÇÃO

Nesta matéria trataremos dos aspectos e procedimentos fiscais específicos a serem adotados pelo contribuinte do ICMS, nas operações relacionadas com a saída de mercadorias, na condição de Amostra Grátis, nos termos da Legislação Tributária.

2. CONCEITO DE AMOSTRA GRÁTIS

Considera-se Amostra Grátis para os efeitos fiscais da legislação do ICMS a saída de mercadoria, a título de distribuição gratuita, de amostra de diminuto valor comercial, em quantidade estritamente necessária para dar a conhecer a natureza, espécie e qualidade da mercadoria.

3. ISENÇÃO DO ICMS

A saída de mercadoria como Amostra Grátis ocorre com a isenção do ICMS, desde que atendidos os seguintes requisitos:

a) tratando-se de medicamentos:

b) tratando-se de tecidos, consista em amostra de qualquer largura e de até 45 cm (quarenta e cinco centímetros) de comprimento para o de algodão e de até 30 cm (trinta centímetros) de comprimento, para os demais, desde que contenham, em qualquer caso, impressa ou a carimbo, a indicação "Sem Valor Comercial";

c) tratando-se de calçado, consista em pé isolado do modelo, desde que tenha gravado no solado: "Amostra para Viajante";

d) relativamente aos demais produtos:

4. AMOSTRAS GRÁTIS IMPORTADAS

A entrada ou o recebimento do Exterior, a contar de 19 de julho de 1995, pelo importador de amostra sem valor comercial, tal como definida pela legislação federal que outorga a isenção do Imposto de Importação (II) é beneficiada pela isenção do ICMS.

Esta isenção somente se aplica, quando:

a) não tenha havido contratação de câmbio;

b) não haja incidência do Imposto de Importação (II).

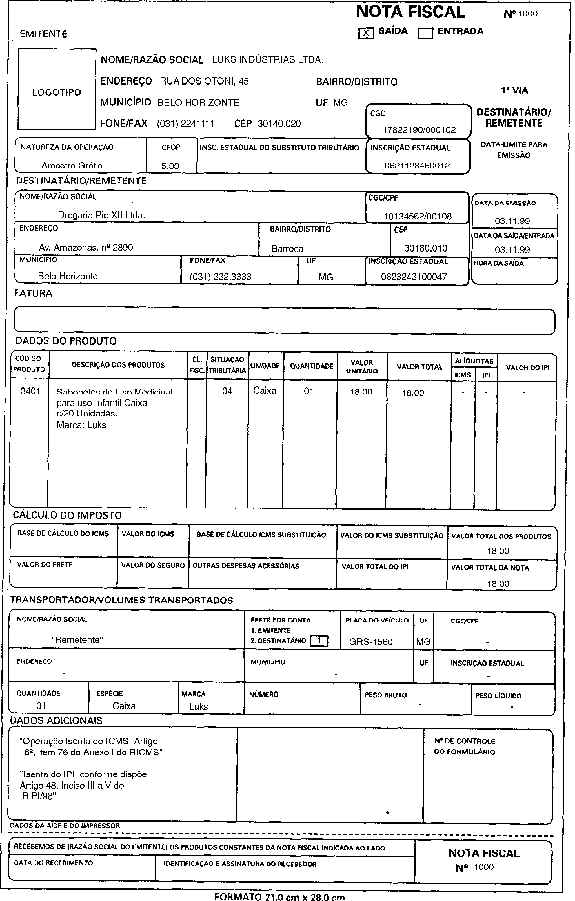

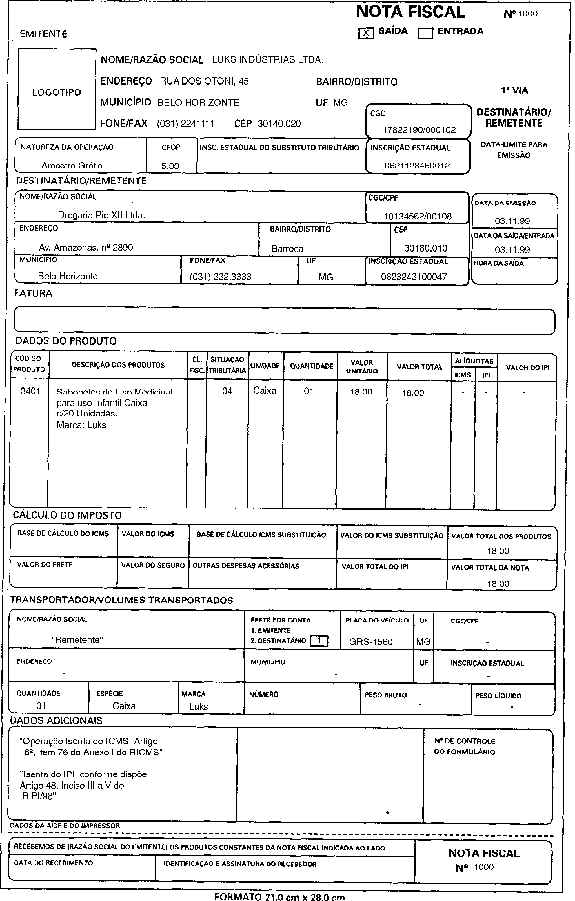

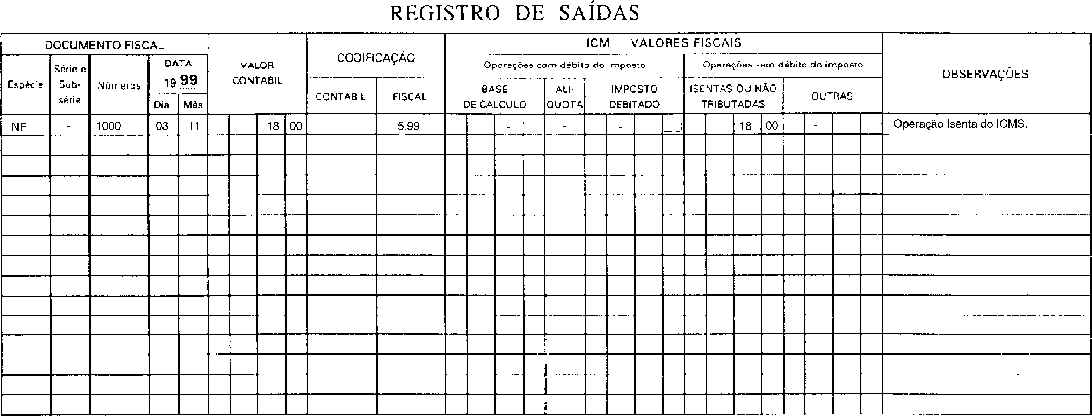

5. EMISSÃO DA NOTA FISCAL

Tendo em vista que a operação de saída de mercadoria de Amostra Grátis é beneficiada com a isenção do ICMS, o contribuinte deverá emitir a Nota Fiscal para acobertar a referida operação, mencionando-se, no corpo desta, a seguinte expressão: "Operação Isenta do ICMS nos termos do Artigo 6º, item 76 do Anexo I do RICMS/96 - Decreto nº 38.104, de 28 de junho de 1996".

6. ESTORNO DE CRÉDITO DO ICMS

Na saída de mercadoria beneficiada com a isenção do ICMS, de que trata o item 3 (três), será exigido o estorno de crédito do ICMS, eventualmente apropriado, relativamente à entrada da mercadoria no estabelecimento de contribuinte do ICMS.

7. ENTREGA DO DAPI

O estabelecimento de contribuinte do ICMS, exceto aquele optante pelo regime do Micro Geraes que atua no comércio varejista, deverá preencher e entregar mensalmente o Demonstrativo de Apuração e Informação do ICMS (Dapi) até o dia 15 (quinze) do mês subseqüente ao da apuração.

8. PREENCHIMENTO DA DAMEF

O estabelecimento remetente de mercadorias beneficiadas com a isenção do ICMS, por ocasião do preenchimento da Damef - Anexo I - VAF "A" deverá incluir no valor contábil das saídas o valor das saídas de mercadorias beneficiadas com a referida isenção.

9. ISENÇÃO DO IPI

São isentas do Imposto sobre Produtos Industrializados (IPI) as amostras de produtos para distribuição gratuita, de diminuto ou nenhum valor comercial, assim considerados os fragmentos ou partes de qualquer mercadoria, em quantidade estritamente necessária a dar a conhecer sua natureza, espécie e qualidade nos termos e condições definidos no Artigo 48, Incisos III a V do Regulamento do Imposto sobre Produtos Industrializados - Ripi/98 - Decreto nº 2.637, de 25 de junho de 1998.

Fundamentos Legais:

Artigo 6º do RICMS/96;

Anexo I, itens 76 e 77 do RICMS/96;

Anexo V, Artigo 157 do RICMS/96

Artigo 146 do RICMS/96 - aprovado pelo Decreto nº 38.104, de 28 de junho de 1996.